たまこ

たまこ

だからなかなか貯金もできないの(汗)

おかげで5年で貯金500万達成できたよ〜

![]() しるこ

しるこ

こんにちは!アラフォーママのしるこ(@siruko382)です。

私が本気で家計簿をつけ始めたのは、子供を産んでから。

それまで全然続かなかった家計簿ですが、教育資金として計画的にお金を貯めないとまずいのでは?と気づいて、ガチで家計管理に取り組むようになりました。

結果、貯金ゼロ円でどん底だった時から約5年で、総資産は500万円を超え。

オリジナル家計簿を使って、これだけ貯められました。

オリジナル家計簿の良さは、自由にカスタムできること。

自分だけのオリジナル家計簿なら簡単に、ライフスタイルに合わせて、しっかりと管理できます。

この記事では、5年で500万円を蓄財したパートワーママのしるこが、どんな家計簿を使っているのかついて解説しています。

- 家計簿が続かない

- どの家計簿を使ってもしっくりこない

- 手書き家計簿が気になる

- 手書き家計簿の書き方を知りたい

- お金を貯める体質になりたい

目次

家計簿の作り方 書き始める前の準備

- 必要な道具を用意する

- いつまでに何を達成するのかを手書きする

- 必要なシートを用意する

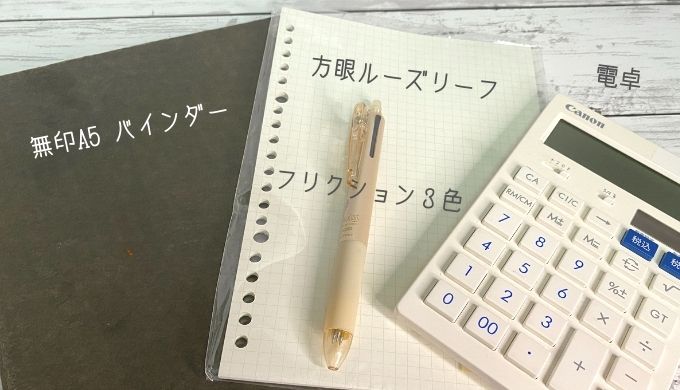

私の家計簿は、ずんの家計簿がベースです。

無印良品のA4バインダーと方眼ルーズリーフを使っています。

ルーズリーフなら、これから紹介する5つの管理表の他にも、パスワード管理表や、カレンダーなどを必要に応じて増やすことができるので便利です。

家計簿を書くことを楽しめるように、筆記用具などを新調したり、シールでデコったりしてもいいと思います。

では具体的にどのように管理してるか紹介しましょう。

家計簿の作り方 何のために家計簿を書くのか文字で書き留めておく

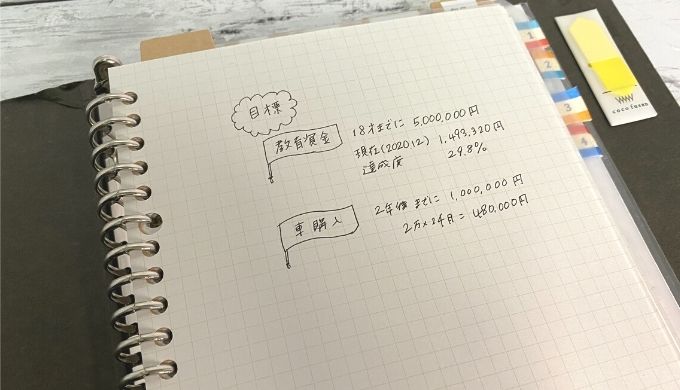

まず最初に、目標を書きましょう。

目標は書くことで、脳に深く意識づけをするためです。

脳科学者の茂木健一郎さんも、著書”「書く」習慣で脳は本気になれる”の中で、夢や目標を書くことは、脳を本気にさせることとおっしゃっています。

「○○になる」と書いたとき、人間は実際にそれを達成しているところを想像しています。それは「自分がなりたい姿になった瞬間」を脳の中で想像しているにすぎないのですが、その達成した気分を「いま、ここ」で前倒しでかみしめているのです。まだその願望が達成されていないにもかかわらず、報酬物質であるドーパミンが放出されて、人間は快楽を得ることができます。

その快楽をさらに得ようとして、夢や目標を実現するための行動が強化されていく。それが継続されていくと、ついには本当にその夢や願望がかなっているのです。つまり、夢や目標を書くことはドーパミンを放出する脳の回路を強化すること、イコール脳を本気にさせることなのです。

本気で家計管理に取り組むなら、目につきやすい表紙や最初の1ページに目標を書きましょう。

しかもしっかりと手書きでです。

書くことで脳に意識づけし、さらに毎回バインダーを開くたびに目に入ることで改めて認識できます。

自分が決めたルールをはみ出しそうになった時、「本当にそれでいいのか?」と止まって考えるきっかけになるはず。

家計簿の作り方 目的別に5つのシートを用意する

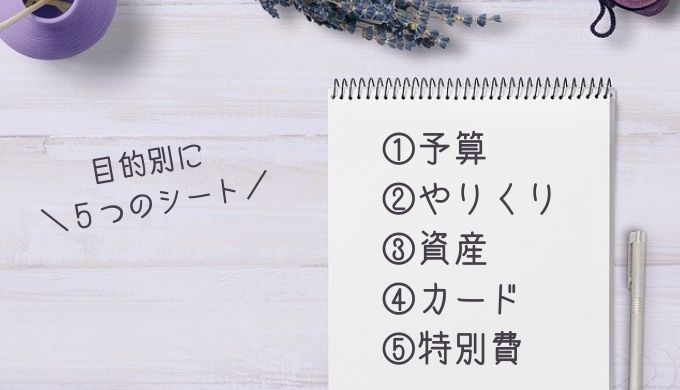

我が家の家計簿は、大きく分けて3つの管理表+2つのサブ管理表で構成されています。

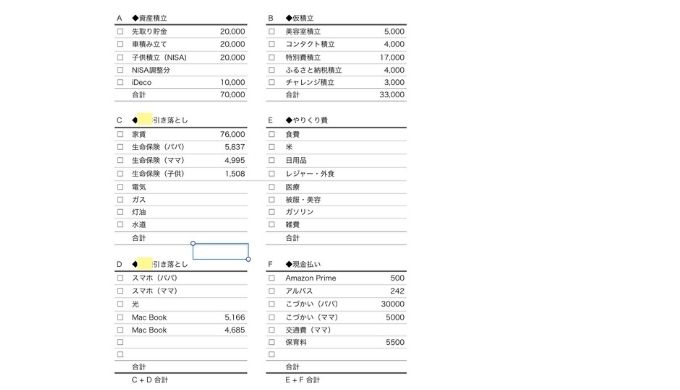

特に重要なのが①予算管理表、②やりくり記録シート、③資産管理シートの3つです。

①予算を立てる(Plan)→②予算通りに進んでいるか管理する(Do)→ ③結果、いくら貯金できたのかを確認(See)という順番で使います。

④⑤は、メインのシートがより使いやすくなるように、サブ的な意味で使っています。

- 予算管理表:今月どのくらいの金額でやりくりするかを決める

- やりくり記録シート:日々のやりくりを管理する

- 資産管理シート:全体の資産を把握する

- カード管理シート(サブ):使ったカード決済分を管理するもの

- 特別費管理シート(サブ):特別にかかるお金を管理するもの

それぞれのシートは何のために書いているのか?を理解することが大切です。

例えば「予算管理表」は今月の支払い予定と、余裕度を確認するため。

「やりくり記録シート」はあとどれくらいお金を使えるのかという残りの体力を把握するため、というようにそれぞれのシートに意味を持たています。

意味が持たせないまま家計簿をつけ始めたとしても、それはただの記録で、本来の「お金」を貯めるというゴールへ向かいません。

「何のためにこの記録を取っているのか」をしっかり理解した上で家計簿をつけることが大切です。

上記5つのシート以外にも、自分が管理しやすければシートを増やしてもOKです。

家事の記録や、カレンダーをつけてもいいですね。

この柔軟性こそ、オリジナル家計簿の強みです。

ちなみに私は②のやりくりシート以外は、全てフォーマットを作成し、毎月印刷しています。

一度シート内容が決まれば、毎月印刷するだけなので楽チンですよ。

家計簿の作り方① 予算管理表

- 今月の予算立てに使う

- 振り分けのチェックリストになる

- 収支のバランスがわかる

給料日には、パーっと使ってしまいたくなりますが、ちょっと待った!

計画を立てる前に使い始めるのはNG!

お金をしっかり管理したいなら、給料日の前日までには今月は何にいくら使うのかを考えた「予算管理表」を準備しておきましょう。

全体収支のバランスがわかるシートを作ろう

我が家は毎月収入額が違うので、使い道をしっかり考えておく必要があります。

うっかり予算を立てずにお金を使い始めると、お金が足りなくなるなんてことも。

その予算を立てるときに使っているのが予算シート。

今月の収入額、先取り貯金、支払い予定を整理していきます。

最初に予算を立てると、それにあわせて計画的に使おうとする意識がつくので、衝動買いしたくなった時も「今月は予算が少ないんだった!」と思いとどまることができますよ。

たまこ

たまこ

![]() しるこ

しるこ

ちなみにやりくり費の欄は、あくまでやりくり費全体でいくらかかるかを計算するために使用。

トータルでやりくり費内に収まればいいので、費目別には管理していません。

今月の振り分けをチエック

給料が入ったら、必要な支払いへの振り分けをしますよね。

我が家の場合は、夫・私の収入があるのでお金の入口(口座)が複数あります。

またそれぞれの名義で引き落としになっているものがあるので、出口も複数あるのです。(現在ネットバンクを駆使してまとめ中。)

さらに現金で支払うものがあるので全てに用意もれがないか確認するためにも役立ちます。

計画段階で、必要なものをしっかり用意しておけば、あとは残ったお金でやりくりするだけです。

ちなみに貯金は先取り派。

現金の他に、NISAを使って教育資金を、iDecoで老後資金を積み立ています。

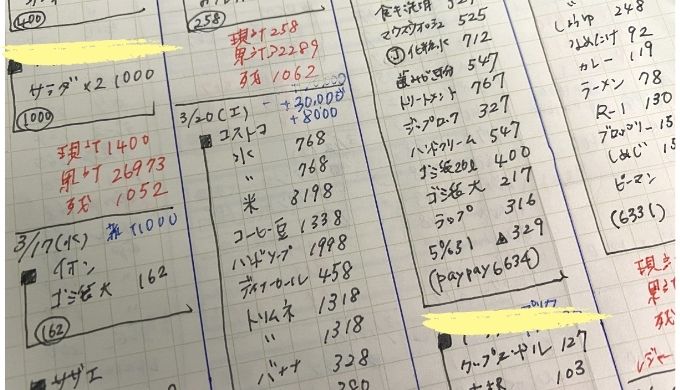

家計の作り方② やりくり記録シート

- やりくり費を管理する

- 費目別には管理しない

- 時系列にひたすら書いていく

- 累計額を更新していく

- お財布の残額をチェックできる

日々使うものは極力キャッシュレス化しているのですが、現金で支払いする必要がある場面もまだ多いですよね。

またキャッシュレス化はすると、利用履歴をアプリで確認できるのがメリットですが、タイムラグが発生する場合も多いです。

だから柔軟に都度対応できる紙が一番と思い、手書き家計簿で管理しています。

やりくり費を管理する

私は現金払いもカード払いもひたすら紙に時系列ごとに記入しています。

参考にしているのは「ずんの家計簿」。

日付、買い物した場所、買ったものを購入したものを書いています。

ずんの家計簿方式だと、書きながら何を買ったか振り返ることができるので、買いすぎたかな?など、冷静に分析できます。

この反省こそが最終的に節約・買いすぎ防止につながるんですよね。

買ったアイテムごとに全て記入するのが面倒なときは、日付、お店、合計額だけの記入でも良いと思いますよ。

いつ、どこで、何を買ったかが分かればOKです。

費目別に計算はしない

今月は食費がいくら、医療費がいくらというように費目別の合計金額は計算していません。

スーパーで買い物したら、食費と日用品が一緒になってしまうこともありますよね。

それを毎回分けて計算するのは面倒。

すべてやりくり費以内に収まればOKなので、その辺りはざっくりしています。

いくら使ったかの累計額さえ分かれば、今月は少し使いすぎとか、まだ余裕があるとかを判断できますからね。

どうしても費目別に知りたい時は、「今まで時系列で記録したしてきたデータ」から数字を拾い、合算すれば計算できますよ。

累計額は忘れずに書く

上記で費目別には管理していないとお伝えしましたが、累計額は計算しています。

累計額=今月使ったやりくり費の合計です。

予算から累計額を差し引くと、あと使える分となるので、今月は順調に入っているのかはこれを基準に判断しています。

お財布のチェック機能

私は定期的にお財布の残額と、家計簿上の残額が一致するか確認しています。

合わない=記入漏れがあることなので、そのためのチェック機能です。

昔は使途不明金だらけで残額が合わないことがしょっちゅうでしたが、手書きの家計簿にしてからは、ほとんどずれる事はありません。

家計簿の作り方③ 資産管理表

- 貯蓄額の増減がわかる

- 保有資産額と増減がわかる

- 節約意識が強まる

一番最初のページに目標を書きましたが、その目標にどのくらい近づいているのか把握することも大切です。

我が家の貯蓄の目的は、①教育資金を貯めること ②老後に備えること ③車の買い替えに備えること の3つ。

目的別に口座を分けたり、NISA(ニーサ)やiDeco(イデコ)も活用しているので、毎月末にそれら全てを合算してトータル資産を計算しています。

総資産を把握することが大切

今、我が家でいくら資産があるのかを把握しておくことは大事です。

「これだけ貯まった」と知ることは、客観的な数字として理解するのはもちろん、自分が家計管理を頑張った結果なのでモチベーションを上げることに役立ちます。

そしてもっと増やしたい!もっと増やすためにどうしたらいいかな?と考えれるようになるんです。

貯めたお金を使うこともあるので、当然増減しますが、「出来事」欄を作って理由が何だったのか書いておくと後から見てもわかりやすいですよ。

また住宅ローンを組んでいる人は、残債を記録しておくのもいいでしょう。

エクセルなら残高を入力するだけ

この資産管理表も以前は手書きで書いていましたが、計算するのが面倒になったので今はエクセルの管理に変えました。

口座残高、NISAやiDeCoの評価額を月末に確認して、エクセルに入力していくだけ。

合計欄など一部に計算式を入れていますが、簡単な関数しか使っていないので難しくありません。

グラフ化することもできるので、視覚的にも資産の増減を一発で見ることもできますよ。

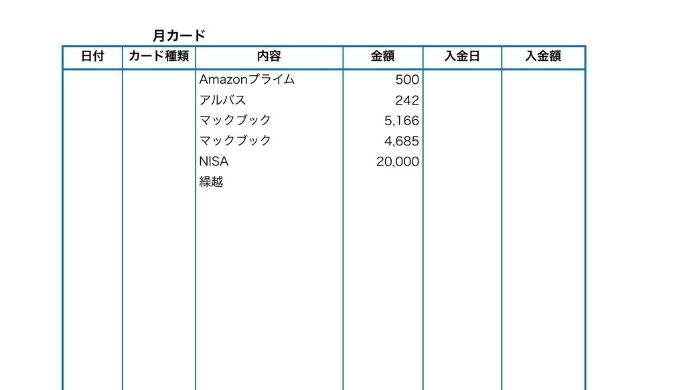

家計簿の作り方④ カード管理表

- カードを使ったら記入

- 使った分を現金で貯めておく

たまこ

たまこ

![]() しるこ

しるこ

カードの利用を管理する一覧をサブ的に使っています。

目的はカードの使いすぎ防止と管理です。

キャッシュレスの弊害は、なんでもカードで決済するといくら使ったかわからなくなること。

カード会社が運用するアプリも使っていますが、使ったお店によっては反映が遅かったり、締め日の関係で請求が翌月になったりすることもあります。

「もう払ったと思ったのに」を防ぐために、私はカードの支払いも一覧にして管理しています。

カードを使用したら記録して、現金をよける

カードを利用した=今月の予算から使ったという認識です。

後から支払いに困らないように、使ったらすぐ現金で避けておくことを徹底して、それを月に一度引き落とし口座に移す(ちょっと面倒ですが)ようにしています。

買ったことを忘れてしまい、翌月の請求にびっくりなんてことを防ぐことができますよ。

ついカードを使いすぎてしまうという人は、デビッドカードに今月使う分を入金して、それを使うというのも手です。

個人で管理しているおこづかいに関しては、私もデビッドカードを使用しています。

カード支払い明細と照らし合わせる

カード会社から発行される請求書には目を通していますか?

我が家はWEB明細を利用しています。

スマホのアプリ一つで請求内容を確認できるので非常に便利です。

ただし同じのカードを使っていても、利用したお店によっては請求のタイミングが1ヶ月ずれ込むということも。

何が遅れて請求されたのかを把握していないと、既に用意済の金額とも合わなくなります。

カード管理表があれば、明細とのズレも把握できるので「もう払ったと思った」「先月のしわ寄せがきた」なんてこともありません。

家計簿の作り方⑤ 特別費の管理表

- 毎月かからないもの=特別費

- 冠婚葬祭、家族の誕生日などのイベント等に使う

- 急な出費でも特別費から出せば心が平穏

我が家には「特別費」というものがあって、毎月17,000円積立しています。

我が家の特別費は、「毎月は使わないけど発生する予定・発生する可能性がある」ものの為に積み立てています。

- 年に数回発生するもの ・・・ 家族の誕生日、親戚へのプレゼント

- 年に1回発生するもの ・・・ 非常用品の見直し、クリスマスプレゼント等

- 発生する可能性があるもの ・・・ 冠婚葬祭

急な出費が発生して、今月はカツカツ!なんてことになると、気持ちよくお金が使えなくなるじゃないですか。

せっかくのお祝い事でも「これさえなければ今月はもっと楽だったのに・・・」「今回はちょっと安いものでいいんじゃない?」なんて黒い気持ちがもくもく出てきちゃうんですが、事前にそんないつか発生する予定のお金を積み立てておけば、心が苦しくなりません笑

毎月一定額を積み立てれば、使う金額に変動が出づらいので、管理がしやすいんですよね。

さらに収支がわかる簡単な「特別費を管理する表」があれば、不明金も出ないし、いつ誰のイベントでいくら使ったの記録が残るので、来年以降の予算立てにも役立ちます。

初めて特別費を積み立てるときは、一体いくら積み立てれば足りるのかわからないと思いますが、手帳などを見返して、どんなイベントが発生していくらかかりそうなのか、わかる範囲で書き出してみるといいです。

トータルでかかるだろう特別費を12ヶ月で割れば、月々の積立額が決まりますよ。

オリジナル家計簿が使いやすい

- 自分のライフスタイルに合わせやすい

- 複数の入口・出口があっても対応できる柔軟さ

- フォーマットを作ればより簡単に

今までいろんな家計簿を試しましたが、カードの利用欄が少ない、集計しづらいなど「管理しづらい項目」があって、なかなか使いこなすことができませんでした。

あるとき「ずんの家計簿」に出会って、そっかオリジナルで作ればいいんだ!と気付かされたことが大きかったです。

家族の形がそれぞれあるように、家計簿の形だって過程によってそれぞれ違って当たり前なんだと。

本気で家計を改善したいなら、時には徹底的に家計に向き合う時も必要です。

時間をかけても「どうやったら自分が管理しやすい方法」になるのかを考えて、ぜひオリジナルの家計簿を作ってみてください。

私は今でも給料日前や月末は1時間以上、家計について考える時間を作っています。

その本気度が、いずれ結果となることは私が実証済み。

一から自分だけの家計簿を作ることは簡単ではないですが、家計改善の第一歩として踏み出して欲しいです。

しるこ@ブログ

しるこ@ブログ